-

10.814亿人民币

10.814亿人民币

【财报】51Job刚刚发布了2021年度第三季度财报,显示收入10.814亿人民币,同比增长19.3%。

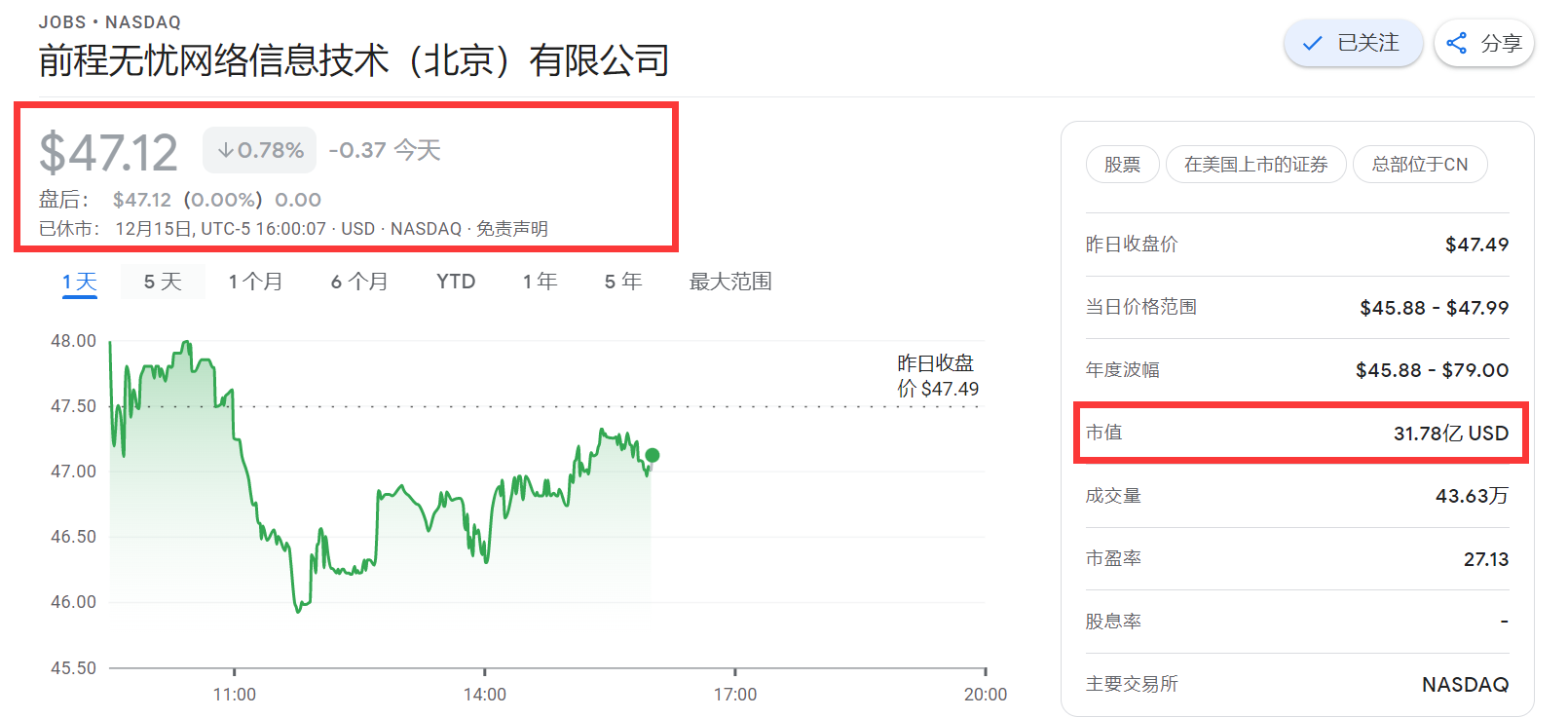

2021年12月15日盘后,51Job发布了2021年第三季度(截至9月30日)未经审计的财务业绩,截至收盘47.12 美元/股,市值31.78亿美元

关键信息如下:

净收入比2020年第三季度增长19.3%,达到10.814亿元人民币(1.678亿美元)。

在线招聘服务收入增长17.8%。

其他人力资源相关收入增长21.7%。

运营收入为1.297亿元人民币(2010万美元)。

每股完全摊薄收益为人民币0.68元(0.11美元)。

非美国通用会计准则调整后的每股全面摊薄收益[1] 为人民币1.97元(0.31美元)。

[1] 调整后的每股完全摊薄收益是一个非美国通用会计准则的财务指标,它不包括以股票为基础的补偿费用、外币兑换的收益/损失和上市股权证券投资的公允价值变化,以及这些项目的相关税收影响。请参考本新闻稿中的 "非GAAP财务指标的使用 "部分和 "GAAP和非GAAP结果的调节 "表。

2021年第三季度未经审计的财务业绩

截至2021年9月30日的第三季度净收入为人民币10.814亿元(1.678亿美元),比2020年同季度的人民币9.061亿元增长19.3%。

2021年第三季度的在线招聘服务收入为6.426亿元人民币(9970万美元),与2020年同期的5.455亿元人民币相比,增长了17.8%,主要是由于今年雇主的招聘需求和活动的改善。公司认为目前招聘业务的经营状况仍然是积极的,但围绕COVID-19大流行病的发展,当局为控制中国疫情而制定的偶尔限制,以及全球经济的不确定性可能会影响雇主的招聘计划和行为。

2021年第三季度的其他人力资源相关收入比2020年同期的3.606亿元人民币增长21.7%,达到4.388亿元人民币(6810万美元)。增长的主要原因是今年客户对培训、安置和业务流程外包服务的稳固需求。

2021年第三季度的服务成本从2020年同季度的3.217亿元人民币增长24.3%至3.999亿元人民币(6210万美元),主要是由于今年员工薪酬支出和员工增员的增加。2021年第三季度的毛利润从上年同期的5.844亿元人民币增长16.6%至6.815亿元人民币(1.058亿美元)。2021年第三季度的毛利率,即毛利占净收入的百分比,为63.0%,而2020年同季度为64.5%。

2021年第三季度的运营费用从2020年同季度的4.093亿元人民币增加到5.518亿元人民币(8560万美元),增长34.8%。2021年第三季度的销售和营销费用从上年同期的3.132亿元人民币增长46.0%至4.574亿元人民币(7100万美元),主要是由于品牌广告支出增加,人员增加和员工薪酬支出提高。2021年第三季度的广告和促销费用从上年同期的人民币5860万元增加到人民币1.308亿元(2,030万美元),增长了123.2%。公司打算保持大量的销售和营销投资,以加强其品牌并向雇主和求职者推广其广泛的服务产品。

2021年第三季度的总务和行政费用从上年同期的人民币9620万元下降1.8%至人民币9440万元(1470万美元),主要是由于较少的信贷损失准备金和较少的股票薪酬支出,这被员工工资和社会保险支付的增加部分抵消。

2021年第三季度的运营收入为1.297亿元人民币(2010万美元),而2020年第三季度为1.75亿元人民币。2021年第三季度的运营利润率,即运营收入占净收入的百分比,为12.0%,而2020年同季度为19.3%。如果不计入股票补偿费用,2021年第三季度的营业利润率将为14.9%,而2020年同季度为23.0%。

本公司在2021年第三季度确认了230万元人民币(40万美元)的外汇折算收益,而2020年第三季度的损失为2920万元人民币,主要是由于人民币和美元之间的汇率变化对本公司的美元现金存款的影响。

2021年第三季度的利息和投资收入为人民币6460万元(1000万美元),而2020年第三季度为人民币5830万元,主要是由于分配给较高利息的银行存款产品的现金数额较大。

本公司在2021年第三季度确认了按市价计算的非现金损失人民币5920万元(920万美元),而在2020年第三季度确认了与在香港证券交易所交易的华理大学集团有限公司的上市股权证券投资的公允价值变化有关的非现金损失人民币4650万元。本公司还在2021年第三季度确认了与拟议的私有化交易有关的专业服务费和行政费用,共计人民币8040万元(1250万美元)。

2021年第三季度的其他收入包括地方政府财政补贴460万元人民币(70万美元),而2020年第三季度为560万元人民币。

2021年第三季度归属于51job的净收入为人民币4660万元(720万美元),而2020年同季度为人民币1.733亿元。2021年第三季度每股完全摊薄收益为人民币0.68元(0.11美元),而2020年同季度为人民币2.55元。

2021年第三季度,基于股票的补偿费用总额为人民币3140万元(490万美元),而2020年第三季度为人民币3350万元。

不计入基于股票的补偿费用、外汇折算的收益/损失和上市股权证券投资的公允价值变化,以及这些项目的相关税收影响,2021年第三季度非美国通用会计准则调整后的归属于51job的净收入为1.349亿元人民币(2090万美元),而2020年第三季度为2.43亿元人民币。2021年第三季度非美国通用会计准则调整后的每股完全摊薄收益为人民币1.97元(0.31美元),而2020年第三季度为人民币3.57元。

截至2021年9月30日,现金和短期投资总额为人民币101.694亿元(15.783亿美元),而截至2020年12月31日为人民币107.619亿元。

购买新的总部办公大楼

2021年7月,本公司签订了一项协议,购买位于上海浦东新区前滩地区的一栋办公大楼。预计总购买价格为人民币20.515亿元(3.184亿美元),截至2021年9月30日,已支付其中的人民币10.269亿元(1.594亿美元)。公司将用现有的现金资源和金额为人民币10.50亿元(1.630亿美元)的长期银行贷款为此次收购提供资金。

货币便利性翻译

为方便读者,某些人民币金额已按人民币6.4434元兑1美元的汇率折算成美元金额,即联邦储备委员会H.10每周统计报告中规定的2021年9月30日纽约人民币电汇的正午买入汇率。

非公认会计准则财务措施的使用

为了补充按照美国公认会计原则("GAAP")列报的合并财务报表,51job使用非GAAP财务指标,即所得税费用前收入、所得税费用、调整后净收入、归属于51job的调整后净收入和调整后每股收益,这些指标从基于GAAP的结果中调整出来,不包括基于股份的补偿费用、外币折算的收益/损失和上市股权证券投资的公平价值变化,以及这些项目的相关税收影响。本公司认为,从非美国通用会计准则的财务衡量标准中排除基于股票的补偿费用及其相关的税收影响,对其管理层和投资者评估和分析本公司的核心经营业绩是有用的,因为这种费用并不直接归属于本公司业务经营的基本业绩,也不影响其现金收益。公司认为,从非美国通用会计准则的财务衡量标准中排除外币折算和上市股权证券投资公允价值变化的收益/损失,以及相关的税收影响,对其管理层和投资者是有用的,因为这种折算、按市价计算的收益或损失并不表明公司的核心业务运营,不会导致现金结算,也不会影响公司的现金收益。51job还认为,这些不包括股份报酬费用、外币折算收益和上市股权证券投资公允价值变化以及这些项目的相关税收影响的非美国通用会计准则财务衡量标准,对于帮助投资者了解公司当前的财务业绩和未来前景以及在一致的基础上比较不同报告期的业务趋势非常重要。这些额外措施的介绍不应视为替代或优于公认会计原则的结果,也不应视为可与其他公司报告或预测的结果相比较。在所附的财务报表中,非GAAP衡量标准已经与GAAP衡量标准进行了核对。

扫一扫 加微信

hrtechchina

扫一扫 加微信

hrtechchina

扫一扫 加微信

hrtechchina

扫一扫 加微信

hrtechchina