-

Nutanix

Nutanix

4 家美国独角兽准备 IPO,2016 会是企业服务2B公司的春天么?

4 家科技独角兽创业公司正着手准备在 2016年IPO,包括 Nutanix、Okta、Twilio 和 Coupa。

预兆着经历今年的缓慢蓄势之后,科技公司又将迎来一轮上市高潮。

市场行情仍可能改变这些 IPO 计划,但一旦它们真的发生,将标志着投资人是否再次愿意支付高价来启动 IPO。经过火热的 2014年 之后,今年科技公司 IPO 遇冷,且上市后的市值往往低于此前的估值。

科技互联网公司今年在美国公开募集金额共 95 亿美元,而这一数字在 2014年 是 408 亿美元。进行 IPO 的公司的数量也从去年的 62 家下降到 29 家。

根据监管机构备案和公开信息,这四家公司正处在不同的上市准备阶段,但相同点是,在过去的 18 个月,它们都被私募投资者以 10 亿或超 10 亿美元的价格进行估值。

四家公司基本情况如下:

Nutanix成立于 2009年,是一家云存储基础设施公司,在 2014年 的上一轮融资中估值为 20 亿美元。于本周二提交了 IPO 文件,这份文件显示 Nutanix 计划通过此次 IPO 融资 2 亿美元,但尚未披露具体出售多少股票。此次计划在纳斯达克上市,股票代码为 “NTNX”,高盛、摩根士丹利、摩根大通和瑞士信贷将担任其上市的承销商。据悉最快明年一月下旬便可完成交易。

据知情人士透露,Twilio也在近日秘密提交了 IPO 文件,由高盛、摩根大通担任承销商,据悉明年第一季度即可完成 IPO。Twilio 是一家提供云通信服务的初创企业,成立于 2007年,总部位于旧金山。它通过融合云计算、web 服务以及通讯技术来提供一种全新形式的通信服务。通过在云端搭建语音基础设施 web 服务,Twilio 让开发者可以将语音、短信以及 IP 电话集成到 web、移动及桌面应用上面。今年3月,公司又在原有服务基础上集成了视频呼叫服务,令其统一通信服务更加完整。该公司在今年4月 份进行了 1 亿美元的 E 轮融资,令其估值翻番至 11 亿美元。

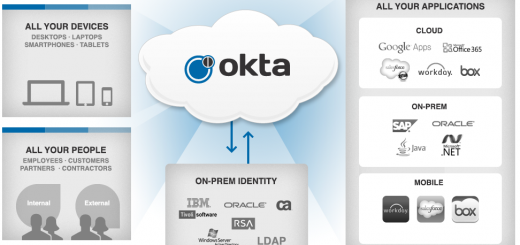

企业云计算服务商Okta在今年9月 时估值达到 12 亿美元。这家公司在本质上是一个云连接器,可以帮助基于 Web 和云端的 app 管理员工的账户和登陆信息,并支持员工、合作商和消费者在 Web 服务进行单点登录(SSO)。

同样基于云计算的企业服务软件 Coupa 则在五月时估值达到 10 亿美元。Coupa 将自身描述为 “节省即服务” 公司,一直在打造管理企业开支与现金流方式的云应用。Coupa 公司也帮助企业处理像采购、发票、员工开支、预算和管理库存等标准业务流程。

“首次公开发行给予投资人、科技公司高管信心,告诉他们公众科技创投界活的还不错。” 瑞士信贷集团全球负责人 Anthony Kontoleon 表示。

不过,企业扎堆上市不一定意味着真的繁荣。

事实上,私募基金的环境会对 2016年 科技公司 IPO 发挥巨大的市场影响,反过来亦然,一些银行家和投资人认为。

2015年,一些被炒起来的创业公司被给予了过高的估值从而表现令人失望。Square 和 Box 上市时的股价都低于其此前的估值。一些如 Etsy 的公司在上市时股价超过了私募估值,但后来则跌破了发行价。

如果私募基金环境持续寒冷,需要寻求增长的创业公司募集资金的选择将变得很少,不得不急于谋求上市。

据 Dow Jones VentureSource 信息,目前市场上共有 130 多家创业公司估值超过了 10 亿美元,理论上有望在 2016年 上市,这些公司的估值总和超过了 4800 亿美元。

“有些公司可能会被 ‘拽着’ 在 2016年IPO,这是从前并未想到的事。” CB Insights 公司 CEO Anand Sanwal 在一份 12月 的研报中写道。

这让我想起了《创业维艰》中,Ben 写到在 Loudcloud 公司融资困难时,竟想到了直接上市这样铤而走险的一步棋。但上市不是终点,而是更加艰难的开始。

本文参考了多个信息来源:wsj.com,

-

Nutanix

Nutanix

美国在线存储创业公司Nutanix提交IPO文件:融资2亿美元

核心提示:Nutanix创立于2009年,专门为企业开发服务器和存储信息,该公司在2014年8月的私有融资中获得了20亿美元的估值。

美国在线存储创业公司Nutanix提交了市场期待已久的IPO(首次公开招股)文件,再次表明IPO窗口或许仍对一些高估值创业公司敞开。

Nutanix创立于2009年,专门为企业开发服务器和存储信息,该公司在2014年8月的私有融资中获得了20亿美元的估值。

知情人士今年4月表示,该公司可能获得超过25亿美元的IPO估值。周二的文件显示,Nutanix计划通过此次IPO融资2亿美元,但当最终确定发行价时,这一数字可能发生变化。

Nutanix并未披露具体出售多少股票。

该公司至今尚未盈利,在截至2015年7月31日的财年内亏损1.261亿美元,同比扩大50%。该公司最近一个财年的营收为2.414亿美元,同比增长90%。

Nutanix将在纳斯达克市场上市,股票交易代码为“NTNX”。高盛、摩根士丹利、摩根大通和瑞士信贷将担任该公司的承销商。

Nutanix今年4月开始与投行展开沟通,但当时的IPO市场疲软导致许多科技公司无法在今年完成上市计划。今年的IPO交易同比减少65%,IPO回报变成负数。公开市场投资者已经明确表示并不认同部分科技公司的估值。

Nutanix是众多等待IPO的高调独角兽(估值超过10亿美元、由风险投资支持的私有科技公司)之一。

在此之前,软件公司Atlassian刚刚完成了今年表现最好的IPO交易,融资4.62亿美元,并获得了市场的认同。但值得注意的是,Atlassian早在十年前就已经盈利。

Nutanix已经融资3.12亿美元。该公司的主要股东包括光速创投和Khosla Ventures,二者持股比例分别为23%和10.9%。该公司联合创始人兼CEO德拉杰·潘迪(Dheeraj Pandey)也持有9.2%的股份。(书聿)

来源:新浪科技

扫一扫 加微信

hrtechchina

扫一扫 加微信

hrtechchina

扫一扫 加微信

hrtechchina

扫一扫 加微信

hrtechchina