-

ARR

ARR

从校园招聘到 AI 数据基础设施:Handshake 收购 Cleanlab,补齐数据质量关键拼图

AI 数据标注公司(原美国校园招聘平台) Handshake 宣布收购数据审计初创公司 Cleanlab。双方表示,此次交易以人才整合为主,属于典型的 acqui-hire,Cleanlab 的 9 名核心员工将加入 Handshake 研究组织,包括三位联合创始人 Curtis Northcutt、Jonas Mueller 和 Anish Athalye,三人均拥有 MIT 计算机科学博士背景。交易条款未披露。更多信息,请关注 HRTech

Cleanlab 成立于 2021 年,是一家专注于“数据质量审核”的技术公司,其核心能力在于通过算法自动识别错误标签与异常数据,无需再次人工复核即可发现潜在问题,从而显著提升训练数据的一致性与准确率。公司累计融资 3000 万美元,投资方包括 Menlo Ventures、TQ Ventures、Bain Capital Ventures 与 Databricks Ventures,团队规模曾超过 30 人。相比传统依赖多轮人工校验的方式,Cleanlab 的自动化检测思路更接近“数据质量基础设施”,强调系统化、可规模化与可复用的质量控制能力。

对 Handshake 而言,这次收购的战略意义十分明确。随着大模型训练进入精细化阶段,行业关注点正从“标注数量”转向“标注质量”。单纯扩大人力规模已难以形成长期壁垒,真正决定模型效果的,是标签准确率、样本覆盖度以及数据一致性等底层指标。Cleanlab 的加入,意味着 Handshake 不再只是提供人工标注产能,而是开始具备算法驱动的数据审计与质量管理能力,从“人力外包型服务商”向“数据质量技术平台”升级。

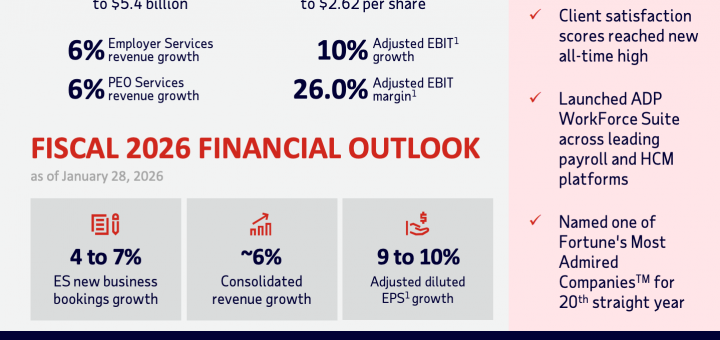

从业务层面看,Handshake 近年来已逐步切入 AI 数据服务市场。公司目前为 8 家头部 AI 实验室提供数据支持,其中包括 OpenAI。其 2022 年估值达到 33 亿美元,并预计 2025 年年化收入(ARR)将达到 3 亿美元,今年有望进一步提升至“数亿美元”规模。客户结构与收入体量的变化,也反映出其在 AI 产业链中的定位正不断上移,从辅助角色转向关键基础设施供应商。

值得注意的是,当前 AI 数据标注行业正在发生结构性变化。一方面,模型复杂度提升,使得医疗、法律、金融、科研等专业领域的高门槛标注需求快速增长;另一方面,企业对数据安全、可追溯性与偏见控制的要求日益严格,推动数据审核、评测与治理成为刚需。这一趋势使得具备“专家网络 + 质量算法 + 规模化交付”综合能力的平台更具竞争优势。Handshake 通过整合 Cleanlab 的研究与算法团队,正是对这一趋势的主动回应。

转型背景与路径

Handshake 成立于 2013 年,最初是一家面向美国高校毕业生的招聘平台,被视为“学生版 LinkedIn”,长期服务于校园招聘与早期职业匹配市场。凭借高校资源与人才数据库,公司积累了覆盖数百万学生及大量专业人士的供给网络。随着生成式 AI 对高质量训练数据需求的爆发,Handshake 将原有“人才匹配与任务分发”能力延伸至数据标注场景,利用医生、律师、科学家等专家群体参与模型训练与反馈。此次收购 Cleanlab,则进一步补强了自动化数据审核与算法能力,使其从单纯的人力标注服务商,升级为兼具人才供给与数据质量技术的 AI 数据基础设施提供方。可以说,这是一场基于既有资源优势的战略升维,而非简单跨界——Handshake 正从 HR Tech 平台,演进为服务 AI 产业链上游的关键数据基础设施企业。

HRTech对数据标注的这几家简单分析:

从赛道格局看,Scale AI 更像“全栈型数据基础设施巨头”,依靠大规模交付能力与企业级合规体系,承接政府与头部 AI 实验室的复杂训练与评测需求;

Surge AI 主打高质量与专家级人类反馈服务,聚焦 RLHF、模型评估与红队测试等高难度场景,以“质量优先”建立口碑壁垒;

Mercor 则定位为专家劳动力调度平台,通过产品化方式快速匹配专业人才与后训练任务,强调效率与弹性供给;

而 Handshake 凭借多年积累的人才网络切入 AI 标注市场,并通过收购 Cleanlab 强化算法化数据审核能力,正从人才供给平台升级为兼具“专家资源 + 数据质量技术”的新型数据基础设施玩家。

-

ARR

ARR

加拿大企业学习管理平台 Docebo发布2024年Q4及全年财报:全年收入2.17亿美元,净利润增长841%,财报后股价暴跌21%

加拿大知名Docebo近日发布2024年第四季度及全年财报,公司业绩表现稳健,增长态势明显。Q4 总收入达 5700万美元,同比增长 16%,全年收入达到 2.169亿美元,同比增长 20%。订阅收入仍是核心,占总收入的 95%,达 5400万美元。净利润大幅增长至 1190万美元,而年度经常性收入(ARR)达 2.197亿美元,较去年增长 2540万美元。

财报发布后股价单日暴跌21.43%,从前一日收盘价$37.33大幅下挫至$29.33

2025年2月28日,全球领先的AI驱动企业学习平台 Docebo Inc.(NASDAQ: DCBO, TSX: DCBO) 发布2024年第四季度及全年财务报告,显示公司在营收和盈利能力方面取得了强劲增长。然而,尽管财务表现亮眼,市场反应却相对悲观,财报发布后股价单日暴跌21.43%,从前一日收盘价$37.33大幅下挫至$29.33,盘中最低触及$27.61,创下过去一年的最低点。市场对Docebo的业绩增长放缓及未来指引持谨慎态度,引发投资者抛售。

Q4及全年财报亮点:收入、利润显著增长

1. 2024年Q4核心财务数据

总收入:$57.0M,同比增长16%。

订阅收入:$54.0M,同比增长16%,占总收入的95%。

毛利润:$46.4M,毛利率81.3%(去年同期为81.2%)。

净利润:$11.9M,同比增长269%(去年同期$3.2M)。

调整后净利润:$8.7M,调整后每股收益**$0.29**(去年同期$0.26)。

年度经常性收入(ARR):$219.7M,季度增长**$9.2M**,全年增长**$25.4M**。

调整后EBITDA:$9.5M,占总收入的16.7%(去年同期为13.2%)。

自由现金流:$10.1M,占总收入的17.7%(去年同期为14.2%)。

2. 2024财年全年数据

总收入:$216.9M,同比增长20%。

订阅收入:$204.3M,同比增长20%,占比94%。

毛利润:$175.6M,毛利率81.0%(去年为80.9%)。

净利润:$26.7M,同比增长841%(去年$2.8M)。

调整后净利润:$32.1M,调整后每股收益**$1.06**(去年$0.65)。

调整后EBITDA:$33.6M,占总收入的15.5%(去年为9.0%)。

自由现金流:$32.3M,占总收入的15%(去年为11%)。

现金储备:$92.5M,同比增长28.6%(去年$72.0M)。

客户数:3,978家(去年3,759家),增长5.8%。

合同平均价值(ACV):$55.2K(去年$51.7K),增长6.8%。

净美元留存率(NDR):100%(去年104%)。

Docebo 2024年财报显示,公司在收入、净利润和自由现金流等关键指标上均实现大幅增长,尤其是净利润同比增长841%,表明公司盈利能力已进入加速增长阶段。然而,市场的反应却并不积极,财报发布后股价出现大幅下跌。

股价暴跌21%背后的三大原因

尽管Docebo的财报显示强劲增长,但投资者仍然大幅抛售,导致股价暴跌。以下是可能导致股价下跌的核心因素:

1. 2025年业绩指引低于市场预期

2025年全年收入增速预计将放缓至 11%-13.5%,远低于2024年的20%。

订阅收入增长预计仅为 11.5%-14.0%,市场预期可能更高。

调整后EBITDA利润率预计为18%-19%,虽然高于2024年的15.5%,但增幅有限。

Q1 2025收入指引为 $57.0M-$57.2M,基本与2024年Q4持平,表明短期内增长可能放缓。

投资者对Docebo未来增长潜力存疑,认为2024年的高速增长可能难以持续,因此引发抛售。

2. 净美元留存率(NDR)下降,客户扩展速度减缓

2024年NDR下降至100%(2023年为104%),表明Docebo的现有客户扩展速度放缓,新增收入主要依赖新客户增长,而非老客户升级和追加采购。

ARR增长13%,低于2023年的24%,反映出企业客户预算缩紧或竞争加剧。

投资者担心Docebo的增长模式是否可持续,特别是SaaS行业通常依赖客户的长期续约和追加采购。

3. 宏观经济及市场因素

全球SaaS估值调整:高利率环境下,SaaS企业估值普遍承压,投资者更关注盈利能力而非单纯的收入增长。

短期套利与获利回吐:在财报发布前,Docebo股价曾处于高位,部分投资者选择财报发布后获利了结,加剧了股价下行压力。

未来展望:Docebo能否重拾市场信心?

尽管财报后股价大跌,但Docebo的长期增长潜力依然存在:

✅ AI赋能学习管理

2024年推出 AI Authoring、Advanced Analytics、Communities 三大AI产品,推动企业培训智能化。

AI的深度应用将有助于提升Docebo在企业学习市场的竞争力。

✅ 自由现金流和盈利能力稳健

2024年自由现金流同比增长60.5%,净利润增长841%,显示公司盈利模式成熟。

预计2025年调整后EBITDA利润率将提升至18%-19%。

🚨 风险点

2025年收入增速放缓,投资者需关注ARR增长能否回升至15%以上。

宏观经济环境仍然充满不确定性,SaaS行业的市场情绪可能继续影响估值。

总结:Docebo股价大跌,投资者如何应对?

Docebo 2024年财报显示公司收入增长20%,净利润增长841%,但财报发布后股价暴跌21%,反映市场对2025年增长放缓的担忧。股价大跌主要由以下因素导致: 1️⃣ 2025年收入指引低于市场预期,增速放缓至11%-13.5%。2️⃣ NDR下降至100%,客户扩展速度减缓。3️⃣ 全球SaaS行业估值调整,高利率环境下市场更关注盈利能力。

🔍 投资策略:

长期投资者:Docebo仍具备AI驱动的增长潜力,短期股价调整可能提供买入机会。

短线交易者:需关注股价企稳信号,等待市场情绪修复。

📈 关键问题:Docebo的增长还能回到20%以上吗?2025年的AI产品能否推动更高ARR增长?如果2025年ARR增长超预期,Docebo股价可能迎来修复性上涨! 🚀

扫一扫 加微信

hrtechchina

扫一扫 加微信

hrtechchina

扫一扫 加微信

hrtechchina

扫一扫 加微信

hrtechchina