-

第二季度财报

第二季度财报

【财报】BOSS直聘2023年第二季度营收14.876亿元 净利润3.096亿元,同比大增234.7%

看准网(BOSS直聘),今天公布了截止2023年6月30日的季度未经审计的财务业绩。

数据显示,2023年第二季度BOSS直聘营收14.876亿元同比增长33.7%,净利润3.096亿元同比大增234.7%;调整后净利润5.685亿元同比增长134.6%;平均月活跃用户4360万同比增长64.5%。截至2023年6月30日的12个月内付费企业客户总数为450万同比增长18.4%。

2023年第二季度亮点

2023年第二季度收入为人民币14.876亿元(2.052亿美元),较2022年同期的11.123亿元增长33.7%。

2023年第二季度的计算现金收入为16.195亿元人民币(2.233亿美元),比2022年同期的9.792亿元人民币增长65.4%。

2023年第二季度的平均月活跃用户为4360万,比2022年同期的2650万增长了64.5%。

截至2023年6月30日的12个月内,付费企业客户总数为450万,比截至2022年6月30日的12个月的380万增长18.4%。

2023年第二季度净利润为人民币3.096亿元(合4270万美元),较2022年同期的9250万元增长234.7%。2023年第二季度调整后净利润为5.685亿元人民币(7840万美元),较2022年同期的2.423亿元人民币增长134.6%。

公司创始人、董事长兼首席执行官赵鹏先生评论说:“我们很高兴在2023年第二季度取得了一系列强劲的业绩。我们的月度活跃用户继续强劲增长,本季度再创历史新高,蓝领用户和二线及更低线城市的用户持续扩张。这一增长证明了我们致力于迭代我们的产品和算法,以增强我们的服务能力,因为我们努力为来自广泛行业和地点的用户提供服务。我们有能力满足不同用户群体的需求,灵活的货币化模式使我们今年能够抓住蓝领工人和中小企业日益增长的复苏机会,在充满挑战的宏观环境下推动我们的可持续增长。”

2023年第二季度财务业绩

收入

2023年第二季度收入为人民币14.876亿元(2.052亿美元),较2022年同期的11.123亿元增长33.7%。

2023年第二季度,面向企业客户的在线招聘服务收入为14.708亿元人民币(2.028亿美元),较2022年同期的10.999亿元人民币增长33.7%。

其他服务收入(主要包括为求职者提供的付费增值服务)在2023年第二季度为1680万元人民币(230万美元),比2022年同期的1250万元人民币增长34.4%。

经营成本和费用

2023年第二季度的总运营成本和费用为13.108亿元人民币(1.808亿美元),较2022年同期的10.418亿元人民币增长25.8%。2023年第二季度以股票为基础的薪酬支出总额为人民币2.589亿元(合3570万美元),较2022年同期的人民币1.498亿元增长72.8%。

2023年第二季度的收入成本为2.703亿元人民币(3730万美元),较2022年同期的1.742亿元人民币增长55.2%。

2023年第二季度的销售和营销费用为人民币4.716亿元(合6500万美元),较2022年同期的人民币3.995亿元增长18.0%。

2023年第二季度的研发费用为人民币3.659亿元(合5050万美元),较2022年同期的人民币3.077亿元增长18.9%。

2023年第二季度的一般和管理费用为人民币2.03亿元(合2800万美元),较2022年同期的人民币1.603亿元增长26.6%。

经营收入

2023年第二季度的营业收入为人民币1.75亿元(合2410万美元),较2022年同期的人民币7630万元增长129.4%。

净利润和调整后净利润

2023年第二季度净利润为人民币3.096亿元(合4270万美元),较2022年同期的人民币9250万元增长234.7%。2023年第二季度调整后净利润为人民币5.685亿元(约合7840万美元),较2022年同期的人民币2.423亿元增长134.6%。

每股美国存托凭证的净收入和调整后的每股美国存托凭证净收入

2023年第二季度归属于普通股股东的每股美国存托股票基本净利润和摊薄后净利润分别为0.71元人民币(0.10美元)和0.69元人民币(0.09美元),而2022年同期每股美国存托股票基本净利润和摊薄后净利润分别为0.21元和0.20元人民币。

2023年第二季度归属于普通股东的调整后每股ADS基本净利润和摊薄后净利润分别为1.31元人民币(0.18美元)和1.26元人民币(0.17美元),而2022年同期调整后每股ADS基本净利润和摊薄后净利润分别为0.56元人民币和0.53元人民币。

经营活动提供的现金净额

2023年第二季度经营活动提供的净现金为人民币7.637亿元(合1.053亿美元),较2022年同期的人民币1.869亿元增长308.6%。

现金头寸

截至2023年6月30日,现金及现金等价物、定期存款及短期投资余额为人民币127.908亿元(合17.639亿美元)。

股份回购计划

2023年3月,公司董事会批准了一项新的股票回购计划,根据该计划,公司可以在未来12个月内回购高达1.5亿美元的股票(包括ads形式)。

前景

对于2023年第三季度,公司目前预计其总收入将在15.3亿至15.6亿元人民币之间,同比增长29.8%至32.3%。

-

第二季度财报

第二季度财报

【财报】Paylocity 公布截止2021年12月31日的2022 财年第二季度财务业绩

·2022年第二季度经常性及其他收入为1.95亿美元,同比增长34%。

·2022年第二季度总收入为1.960亿美元,同比增长34%。

2022年2月3日--基于云的人力资源和薪资软件解决方案的领先供应商Paylocity控股公司(纳斯达克:PCTY)今天公布了截至2021年12月31日的2022财年第二季度的财务业绩。

"我们的差异化价值主张是提供行业内最现代化的软件,再加上强大的销售执行力,使我们连续第二个季度的收入增长了34%。我们的销售团队继续在我们的目标市场的所有细分市场建立势头,并实现了创纪录的销售季节结果,这使我们在本财政年度的后半段处于非常有利的地位。1月,我们还完成了对Cloudsnap的收购,这是一个低代码的集成自动化平台,能够开发和部署API集成。Paylocity首席执行官Steve Beauchamp表示:"Cloudsnap的技术将使Paylocity能够更有效地提供现代集成和关键系统之间的无缝数据共享,同时帮助统一人力资源、财务、福利和其他系统的业务流程并实现自动化。

2022财年第二季度财务亮点:

收入:

·总收入为1.96亿美元,比2021财年第二季度增长了34%。

·经常性及其他收入为1.95亿美元,比2021财年第二季度增长了34%。

营业收入:

·2022财年第二季度,GAAP营业收入为810万美元,非GAAP营业收入为3660万美元。

净收入:

截至2021年12月31日的三个月,按照美国通用会计准则,净收入为990万美元,或每股0.17美元,基于5650万股稀释后的加权平均普通股。

调整后的EBITDA:

调整后的EBITDA(非美国通用会计准则)在2022财年第二季度为4660万美元。

资产负债表和现金流:

截至本季度末,现金和现金等价物总额为8410万美元。

2022财年第二季度的运营现金流为3100万美元,而2021财年第二季度为2120万美元。

截至2021年12月31日,Paylocity没有长期债务,也没有提取其信用贷款。2022年1月,Paylocity在与Cloudsnap收购有关的信用贷款下借了5000万美元。

业务展望

根据截至2022年2月3日的信息,Paylocity发布了2022年第三季度和整个财年的指导意见,如下所示。

2022年第三季度:

总收入预计在2.39亿美元至2.43亿美元之间,比2021财年第三季度收入增长约30%。

调整后的EBITDA(非美国通用会计准则)预计在7700万美元至8000万美元之间。

2022财年:

总收入预计在8.290亿美元至8.340亿美元之间,这意味着比2021财年的收入增长约31%。

调整后的EBITDA(非美国通用会计准则)预计将在2.2亿美元至2.24亿美元之间。

我们无法将前瞻性的非GAAP调整后EBITDA与直接可比的GAAP财务指标进行核对,因为如果不做不合理的努力,目前无法获得完成核对所需的信息。

关于Paylocity

Paylocity是一家领先的基于云的人力资源和薪资软件解决方案供应商,总部设在伊利诺伊州的Schaumburg。Paylocity成立于1997年,自2014年起公开上市,提供直观、易用的产品套件,帮助企业应对今天的挑战,同时推动他们实现明天的承诺。Paylocity以其独特的文化而闻名,并一直被认为是最适合工作的地方之一,Paylocity在创造伟大的工作场所的过程中陪伴客户,并通过自动化、数据驱动的洞察力和参与度帮助人们达到最佳状态。

-

第二季度财报

第二季度财报

【财报】前程无忧发布2021年第二季度财报,收入10.99亿人民币,手持108亿!可能是能看到的最后一份财报

编者注:因私有化,可能是看到的最后一份财报,具体信息如下,大家可以看看,欢迎交流。我们来看下这3家收入对比,增速你们猜谁家最大?谁家最低?

前程无忧2021年上半年收入19.937亿元

BOSS直聘上半年收入19.57亿元

猎聘上半年收入11.98亿元

2021 年第二季度财务亮点:

净收入较 2020 年第二季度增长 32.6% 至人民币 10.987 亿元(1.702 亿美元)

在线招聘服务收入增长17.4%

其他人力资源相关收入增长 56.2%

经营收入为人民币 1.093 亿元(1,690 万美元)

每股完全摊薄收益为人民币2.66 元 (0.41 美元)而2020 年同季度为5.55 元人民币。

2021 年第二季度未经审计的财务业绩

截至2021年6月30日的第二季度净收入为10.987亿元人民币(1.702亿美元),比2020年同季度的8.286亿元人民币增长32.6%。2021 年第二季度的在线招聘服务收入增长 17.4% 至人民币 5.906 亿元(9,150 万美元),而2020 年同期为人民币 5.033 亿元,这主要是由于今年市场状况改善和雇主招聘活动增加。虽然公司相信其在线招聘业务将在 2021 年持续复苏,但招聘前景可能会受到持续全球大流行的不确定性以及当局为遏制中国疫情而偶尔采取的限制措施的影响。

2021 年第二季度其他人力资源相关收入从2020 年同期的人民币3.254 亿元增长 56.2% 至人民币 5.081 亿元(7,870 万美元)。增长主要受培训服务、校园招聘的强劲需求推动今年的活动、安置项目和业务流程外包服务。

2021 年第二季度的毛利润从去年同期的人民币5.575 亿元增长 21.8% 至人民币 6.789 亿元(1.051 亿美元)。2021 年第二季度的毛利率(即毛利润占净收入的百分比)为 61.8%,而 2020 年同期为 67.3%。服务成本的增加主要是由于员工薪酬支出、员工为雇主提供培训、校园招聘和安置服务而产生的额外费用和更大的直接成本,例如场地租赁和媒体制作服务。

营业费用2021年第二季度增加45.3%,至RMB569.5万美元(US $ 88.2亿来自)RMB391.9万美元在2020年销售同季和营销支出的2021年第二季度增加55.7%,至RMB455.6百万美元(7,060 万美元)从去年同期的 2.927 亿元人民币增加,主要是由于品牌广告支出增加以及员工人数增加和员工薪酬支出增加。广告及推广开支增加86.9%至RMB127.4万美元(US $ 19.7万美元从2021年第二季度)RMB68.2万元在上一年的同一季度。公司计划今年大幅增加销售和营销投资,以加强其品牌并推广其广泛的服务产品。

2021 年第二季度的一般和行政费用从去年同期的人民币9,920 万元增加 14.8% 至人民币 1.139 亿元(1,760 万美元),主要是由于员工薪酬、股权薪酬和专业服务费。

2021 年第二季度的运营收入为人民币 1.093 亿元(1,690 万美元),而2020 年第二季度为人民币 1.655 亿元。营业利润率(即运营收入占净收入的百分比)为 9.9% 2021 年第二季度的营业利润率为 20.0%,而 2020 年同期为 20.0%。不计股权激励费用,2021 年第二季度的营业利润率为 14.4%,而 2020 年同期为 24.6%。

公司在 2021 年第二季度确认了人民币1,250 万元(190 万美元)的外币折算亏损,而 2020 年第二季度则为人民币 50 万元,主要是由于汇率变动的影响。本公司美元现金存款的人民币及美元。

2021 年第二季度的利息和投资收益为人民币 3,190 万元(490 万美元),而2020 年第二季度为人民币 6,640 万元,主要是由于现金资源从定期存款重新分配到较低的生息需求帐户。

公司在 2021 年第二季度确认了按市值计价的非现金亏损520 万元人民币(80 万美元),而 2020 年第二季度的收益为人民币 5680 万元,这是由于华立大学集团有限公司的上市股权证券投资的公允价值,该公司在香港联交所交易。

2021 年第二季度的其他收入包括地方政府财政补贴人民币 8,520 万元(1,320 万美元),而2020 年第二季度为人民币 1.449 亿元。

2021 年第二季度归属于 51job 的净利润为人民币 1.817 亿元(2,810 万美元),而2020 年同期为人民币 3.767 亿元。2021年第二季度的完全摊薄每股收益为人民币2.66 ( 0.41 美元),而2020 年同季度为5.55 元人民币。

2021 年第二季度,基于股份的薪酬支出总额为人民币 4,930 万元(760 万美元),而2020 年第二季度为人民币 3,810 万元。

剔除股权激励费用、外币折算损失、上市权益性证券投资公允价值变动以及这些项目的相关税收影响,2021年第二季度非美国通用会计准则调整后归属于51job的净利润为RMB248.7万美元(US $ 38.5亿)相比RMB358.5万美元到2020年非美国通用会计准则的第二季度调整后每股完全稀释收益是为RMB3.64 (US $ 0.56)在2021年第二季度相比5元。 2020 年第二季度的28。

截至2021 年 6 月 30 日,现金和短期投资总额为人民币 108.129 亿元(16.747 亿美元),而截至 2020 年 12 月 31 日为人民币 107.619 亿元。

货币便利翻译

为方便读者,部分人民币金额已按人民币 6 .4566元兑 1.00美元的汇率换算成美元金额,即 H 中规定的2021年6 月 30 日在纽约进行的人民币电汇中午买入汇率。.10 联邦储备委员会每周发布的统计数据。

关于 51job

成立于1998年,前程无忧是在综合人力资源服务的领先供应商中国。51job 拥有一套全面的人力资源解决方案,在从最初招聘到员工保留和职业发展的整个人才管理周期中满足企业和求职者的需求。公司主要在线招聘平台(http://www.51job.com、http://www.yingjiesheng.com、http://www.51jingying.com、http://www.lagou.com和http: //www.51mdd.com) 以及移动应用程序,每天将数百万人与就业机会联系起来。51job还提供多项其他增值人力资源服务,包括业务流程外包、培训、专业评估、校园招聘、猎头和薪酬分析。前程无忧在呼叫中心武汉销售及服务网点横跨全球超过30个城市的全国性网络中国。

-

第二季度财报

第二季度财报

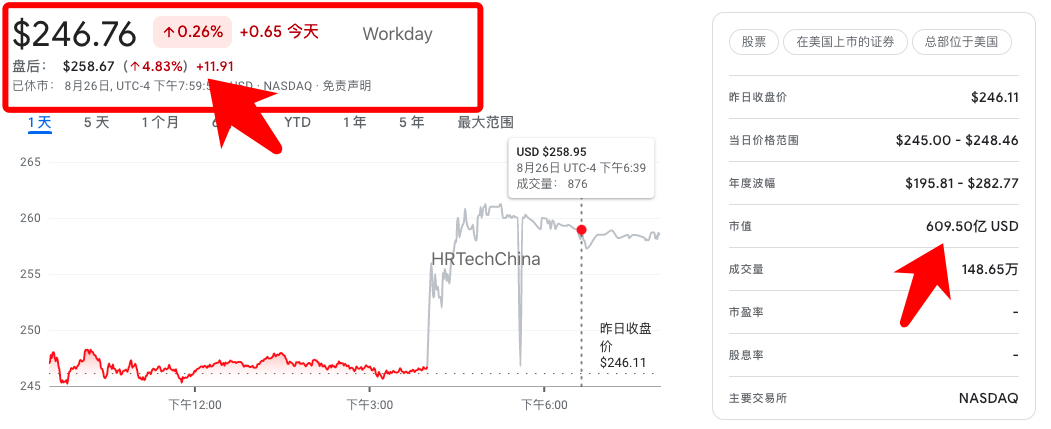

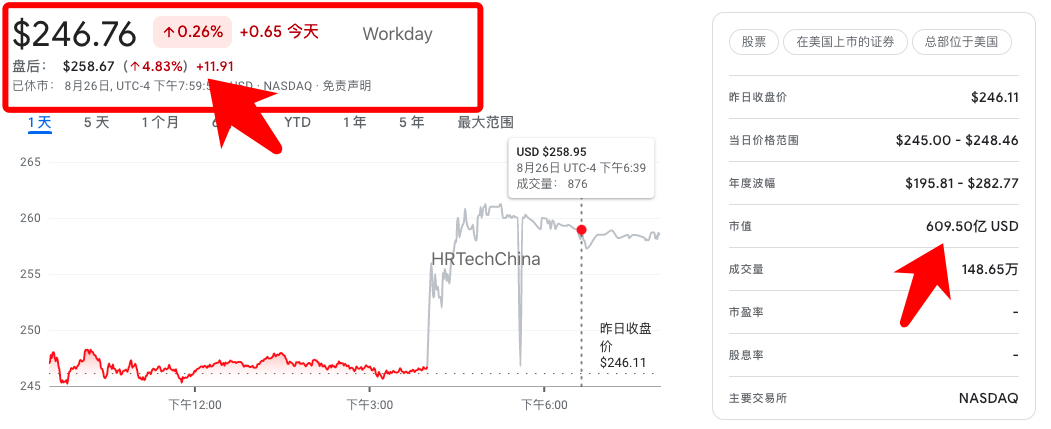

【财报】Workday公布2022财年第二季度业绩,营收12.6亿美元,同比增长18.7%,同时大幅提高全年业绩预测

第二财季关键业绩:

第二财季总收入为12.6亿美元,同比增长18.7%

订阅收入11.1亿美元,同比增长19.5%。

24个月的订阅收入积压为68.8亿美元,同比增长19.0%。

总订购收入积压为105.8亿美元,同比增长23.1%。

受此影响,盘后大涨近5%,市值609.5亿美元。

2021年8月26日 -- Workday, Inc. (纳斯达克股票代码:WDAY)今天公布了截至2021年7月31日的2022财年第二季度的业绩。

2022财年第二季度业绩

· 总收入为12.6亿美元,比2021财年第二季度增长18.7%。

· 订阅收入为11.1亿美元,比去年同期增长19.5%。

· 运营亏损为110万美元,或收入的负0.1%,而去年同期的运营亏损为1680万美元,或收入的负1.6%。

· 第二季度的非美国通用会计准则营业收入为2.918亿美元,或占收入的23.2%,而去年同期的非美国通用会计准则营业收入为2.577亿美元,或占收入的24.3%。

· 每股基本和摊薄净收入分别为0.43美元和0.41美元,而2021财年第二季度的每股基本和摊薄净损失为0.12美元。非美国通用会计准则下的每股基本和摊薄净收入分别为1.29美元和1.23美元,而去年同期的非美国通用会计准则下的每股基本和摊薄净收入分别为0.89美元和0.84美元2。

· 运营现金流为1.985亿美元,而去年同期为1.572亿美元。

· 截至2021年7月31日,现金、现金等价物和有价证券为33.1亿美元。

评论

"本季度是我们公司历史上最强劲的季度之一。我们的客户社区已经发展到超过5500万用户,财富500强中有一半以上选择了Workday,"Workday联合创始人、联合首席执行官兼董事长Aneel Bhusri说。"为了迎接这个巨大的机遇时刻--数字化加速是全球商业领袖议程的首要任务--我们继续投资于我们的员工,帮助推动创新和客户满意度。展望未来,我对我们的未来以及我们在支持不断变化的工作世界方面的地位感到乐观。"

"Workday联合首席执行官Chano Fernandez说:"在大型企业客户对我们行业领先的人力资源、财务和规划解决方案的需求不断增长的推动下,我们的业务继续加速发展,以推动规模化转型。"展望未来,我们为下半年做好了准备,并将继续投资于我们的市场战略和我们的员工,他们是我们成功的基础。"

"Workday总裁兼首席财务官Robynne Sisco说:"在快速改善的背景下,我们在第二季度取得了令人难以置信的强劲业绩,这得益于卓越的执行力。"因此,我们将2022财年的订阅收入指引提高到45亿至45.10亿美元的范围,增长19%。我们预计第三季度的订阅收入为11.56亿美元至11.58亿美元,高端增长20%。我们还将2022财年非美国通用会计准则的营业利润率指引提高到21.0%。"

近期亮点

· Workday的客户群体现在包括财富500强中的50%以上,其中约90%的客户使用Workday产品。

· Workday已经扩大了与谷歌的合作关系,除了谷歌扩大使用Workday应用程序外,还包括谷歌云。

· Workday宣布,它计划为澳大利亚和德国提供Workday Payroll。

· Workday宣布它已经获得了联邦风险和授权管理计划(FedRAMP)的 "准备就绪 "状态,处于中等影响水平,推进了它在帮助联邦机构大规模加速IT转型方面的地位。

· Workday发布了其半年一度的全球影响报告,详细介绍了其在环境、社会和治理方面的承诺,包括在未来三年向支持社会正义的组织捐赠4500万美元。

· Workday宣布其新的品牌大使Larry Fitzgerald和Peyton Manning。

附录:

订阅服务收入主要包括让我们的客户访问我们的云应用程序的费用,其中包括相关的客户支持。

专业服务收入包括部署服务、优化服务和培训的费用。

截至 2021 年 7 月 31 日止三个月的总收入为 13 亿美元,而去年同期为 11 亿美元,增加了 1.98 亿美元,即 19%。

截至 2021 年 7 月 31 日止三个月的订阅服务收入为 11 亿美元,而去年同期为 9.32 亿美元,增加了 1.82 亿美元,即 20%。订阅服务收入的增加主要是由于与去年同期相比客户合同数量增加。

截至 2021 年 7 月 31 日止三个月的专业服务收入为 1.47 亿美元,而去年同期为 1.3 亿美元,增加了 1700 万美元,即 13%。

截至 2021 年 7 月 31 日止六个月的总收入为 24 亿美元,而去年同期为 21 亿美元,增加了 3.55 亿美元,即 17%。

截至 2021 年 7 月 31 日止六个月的订阅服务收入为 21 亿美元,而去年同期为 18 亿美元,增加了 3.32 亿美元,即 18%。

订阅服务收入的增加主要是由于与去年同期相比客户合同数量增加。

截至 2021 年 7 月 31 日止六个月的专业服务收入为 2.9 亿美元,而上年同期为 2.67 亿美元,增加了 2300 万美元,即 9%。

专业服务收入的增加主要是由于 Workday 为比上年同期更多的客户执行部署和集成服务。

关于Workday

Workday是一家为财务和人力资源提供企业云应用程序的领先供应商,帮助客户在一个不断变化的世界中适应和发展。用于财务管理、人力资源、计划、支出管理和分析的Workday应用程序已被世界各地和各行业的数千家企业采用--从中型企业到超过50%的财富500强企业。

关于HRTechChinaHRTechChina 是中国首家领先的专注人力资源科技商业服务平台,作为HR领域唯一深度垂直独立的第三方专业服务机构,致力于推动中国人力资源科技进步与发展,持续引领行业新科技新趋势新产品新方向。HRTechChina核心报道中国HR科技创新企业与产品,关注并实时分享全球的人力资源科技资讯。定期发布行业市值榜单和HR科技云图,持续举办高品质的专业前沿论坛论坛,表彰认可业内先进。补充关于Workday对于市场竞争的看法:

我们参与的市场竞争激烈,如果我们不能有效竞争,我们的经营业绩可能会受到不利影响。

企业云应用市场竞争激烈,部分应用或服务的准入门槛相对较低。与我们相比,我们的一些竞争对手规模更大,知名度更高,经营历史更长,获得更大的客户群,更大的营销预算,以及更多的资源用于开发、推广和销售他们的产品和服务。这可能使我们的竞争对手能够比我们更有效地应对新技术或新兴技术以及市场条件的变化。

我们的主要竞争对手是 Oracle 和 SAP,它们是财务管理和 HCM 应用程序的成熟供应商,与许多客户有着长期的合作关系。一些客户可能对更换供应商或采用我们这样的云应用程序犹豫不决,并且可能更愿意保持与竞争对手的现有关系。我们还面临来自其他企业软件供应商、仅在特定地域市场运营的区域竞争对手以及仅针对我们的一个或部分应用程序(其中一些提供基于云的解决方案)的特定应用程序供应商的竞争。这些供应商包括但不限于:UKG Inc.(前身为 The Ultimate Software Group, Inc.)、Automatic Data Processing, Inc.、Infor, Inc.、Ceridian HCM Holding Inc.、Microsoft Corporation、Anaplan, Inc. 和 Coupa Software公司 为了利用客户对云应用的需求,传统供应商正在通过收购、战略联盟和有机开发来扩展他们的云应用。

此外,其他在不同目标市场提供服务的云公司可能会开发应用程序或收购在我们目标市场运营的公司,一些潜在客户可能会选择开发自己的内部应用程序。随着市场的成熟以及现有和新的市场参与者引入新型技术和不同方法来使组织能够满足其 HCM 和财务需求,我们预计这种竞争在未来会加剧。和有机发展。此外,其他在不同目标市场提供服务的云公司可能会开发应用程序或收购在我们目标市场运营的公司,一些潜在客户可能会选择开发自己的内部应用程序。随着市场的成熟以及现有和新的市场参与者引入新型技术和不同方法来使组织能够满足其 HCM 和财务需求,我们预计这种竞争在未来会加剧。和有机发展。此外,其他在不同目标市场提供服务的云公司可能会开发应用程序或收购在我们目标市场运营的公司,一些潜在客户可能会选择开发自己的内部应用程序。随着市场的成熟以及现有和新的市场参与者引入新型技术和不同方法来使组织能够满足其 HCM 和财务需求,我们预计这种竞争在未来会加剧。

此外,我们当前或潜在的竞争对手可能被拥有更多可用资源且有能力发起或承受重大价格竞争的第三方收购或合并,例如 Kronos Incorporated 与 The Ultimate Software Group, Inc. 的合并。我们的竞争对手还可以在他们之间或与第三方建立合作关系,以进一步增强他们的产品或资源。我们的许多竞争对手还与顾问、系统集成商和经销商签订了重要的分销协议。如果我们竞争对手的产品、服务或技术比我们的产品更被接受,如果他们成功地比我们更早地将他们的产品或服务推向市场,或者如果他们的产品或服务在技术上比我们的更有能力,那么我们的收入可能会受到不利影响。

此外,我们的竞争对手可能会以较低的价格提供他们的产品和服务,或者,尤其是在持续的 COVID-19 大流行期间,可能会提供价格优惠、延迟付款条款、融资条款或其他更吸引潜在客户的条款和条件。顾客。定价压力和竞争加剧可能导致销售额下降、利润率下降、亏损或无法维持或改善我们的竞争市场地位,其中任何一个都可能对我们的业务和经营业绩产生不利影响。

-

第二季度财报

第二季度财报

Workday宣布2020财年第二季度财务业绩,收入为8.878亿美元,同比增长32.2%,同时提高2020年度收入预测

编辑注:我们整理财报的核心数据信息:

核心的几个数据:

第二季度总收入为8.878亿美元,去年同期为6.717亿美元,同比增长32.2%。订阅收入为7.572亿美元,同比增长33.9%

Workday表示,现在认为2020财年的订阅收入在30.6亿美元至30.7亿美元之间,高于先前预期的30.5亿美元至30.6亿美元。

该公司还预测第三季度订阅收入在7.83亿美元至7.85亿美元之间。分析师平均预期为7.826亿美元。

截至7月31日的季度,净亏损为1.21亿美元,去年同期为8616万美元。稀释后摊薄每股净亏损0.53美元,去年同期为0.4美元。

非GAAP计算下摊薄每股净收益0.44美元,超出分析师预测的0.35美元,去年同期为0.31美元。

在过去的四个季度中,该公司已经四次超过市场预期的每股盈利预测。

财报发布后,小幅上涨到187.65 涨幅1.26%,市值424亿美元。

加利福尼亚州,PLEASANTON,2019年8月29日 财务和人力资源企业云应用领域的领导者Workday,公司(WDAY)今天公布了截至2019年7月31日的2020财年第二季度业绩。

2020财年第二季度业绩

总收入为8.878亿美元,比2019财年第二季度增长32.2%。订阅收入为7.572亿美元,比去年同期增长33.9%。

运营亏损为1.225亿美元,占收入的负13.8%,而去年同期的营业亏损为8900万美元,占收入的负13.2%。非GAAP营业收入为1.175亿美元,占收入的13.2%,而非GAAP营业收入为6810万美元,占去年同期的10.1%。

基本和摊薄后每股净亏损为0.53美元,而2019财年第二季度每基本和稀释后每股净亏损为0.40美元。非GAAP每股摊薄净收益为0.44美元,而非GAAP每笔摊薄净收入为0.44美元。去年同期的份额为0.31美元。

经营现金流为1亿零300万美元,而去年同期则为5,760万美元。

截至2019年7月31日,现金,现金等价物和有价证券为19.3亿美元。未实现收入为18.9亿美元,比去年同期增长27.1%。

对新闻的评论

“这是一个强劲的季度,全球客户在财富500强和全球2,000强企业中的势头持续增长,因为越来越多的企业希望Workday能够在一个由机器学习驱动的系统中进行规划,执行和分析。此外,我们与Adaptive Insights收购完成了一年,并继续在我们的整合愿景方面取得了很大进展,“Workday的联合创始人兼首席执行官Aneel Bhusri说。“随着我们进入下半年,我们将继续投资于利用我们优势并开辟新机遇的领域。”

Workday联合总裁兼首席财务官Robynne Sisco表示,“我们的第二季度业绩强劲,订阅收入增长了34%,营业利润率和现金流也很稳健。” “根据我们的第二季度业绩,我们正在提高2020财年的订阅收入前景,现在预计订阅收入为30.6亿美元至30.7亿美元。我们预计第三季度的订阅收入将在7.83亿美元至7.85亿美元之间。我们继续优先投资于长期增长计划,同时随着时间的推移提供稳定的营业利润和现金流。“

最近的亮点

Workday 在加利福尼亚州普莱森顿开设了新的总部。新建的410,000平方英尺的六层建筑旨在鼓励合作,并将容纳2,200名员工以及Workday的新客户中心。

Workday 庆祝其收购Adaptive Insights一周年。在过去的一年中,这两个组织已经看到了持续的业务规划动力,包括增加了800多名新的Adaptive Insights客户,机器学习进步,完成了第一阶段的Adaptive Insights与Workday的集成,作为Power的一部分。一,并记录参加公司年度客户会议的Adaptive Live。

Workday 发布了对道德人工智能(AI)的承诺,其中包括六个原则,指导它如何负责任地为企业开发机器学习 - 一部分AI。

Fast Company在其50个最佳创新工作场所的首批名单中认可了Workday ,该奖项旨在表彰那些表现出对各级鼓励创新的坚定承诺的组织。

Workday成为SCOPE Europe 首个遵守欧盟云行为准则(CoC)的组织,强调了公司对全球数据保护的持续承诺。

工作日任命Carolyn Horne为欧洲,中东和非洲地区总裁,David Webster为APJ地区总裁。此外,Workday还将Josh DeFigueiredo提升为首席安全官。

Workday发布了2019年全球影响报告,该报告深入探讨了公司对世界产生积极影响的努力 - 从实施可持续实践到创造更好的工作场所,以及增强积极的社会影响力。

盈利电话详情

Workday计划今天召开电话会议,审查其2020财年第二季度财务业绩,并讨论其财务前景。电话会议定于美国东部时间下午1:30 /美国东部时间下午4:30开始,可通过网络直播进行。网络直播将在现场直播,重播将在完成直播约90天后提供。

Workday使用Workday博客作为披露重要非公开信息的手段,并遵守法规FD下的披露义务。

1非美国通用会计准则营业收入不包括基于股份的薪酬支出,雇员工资税相关项目的员工股票交易以及与收购相关的无形资产的摊销费用。有关详细信息,请参阅随附财务表中标题为“关于非GAAP财务指标”的部分。

2非GAAP每股净收益不包括以股份为基础的薪酬支出,雇主工资税相关项目的员工股票交易,与收购相关的无形资产的摊销费用,与我们的可转换优先票据相关的非现金利息支出以及所得税效果。有关详细信息,请参阅随附财务表中标题为“关于非GAAP财务指标”的部分。

关于Workday

Workday 是面向财务 和 人力资源的企业云应用程序的领先提供商 。Workday成立于2005年,为世界上最大的为教育机构和政府机构提供财务管理,人力资本管理,规划和分析应用程序的公司。从中型企业到财富500强企业的组织选择了Workday。

使用非GAAP财务指标

根据GAAP确定的非GAAP财务指标与Workday财务结果的调节在随后的财务数据之后包含在本新闻稿的最后。有关这些非GAAP财务指标的描述,包括管理层使用每项指标的原因,请参阅标题为“关于非GAAP财务指标”的表格部分。我们对非GAAP运营利润率的前瞻性展望与我们的对比基于股票的补偿费用的量化(不包括在我们的非GAAP运营利润率中)需要额外的输入,例如授予的股票数量和无法确定的市场价格,因此无法在不合理的情况下获得具有前瞻性的GAAP运营利润率。 。

前瞻性陈述

本新闻稿包含前瞻性陈述,其中包括有关Workday整合被收购公司的能力的陈述; 战略投资; 财年和第三季度订阅收入前景; 能够优先投资于长期增长计划,同时提供稳定的营业利润和现金流。单词“相信”,“可能”,“会”,“估计”,“继续”,“预期”,“打算”,“期待”,“寻求”,“计划”,“项目”,“展望未来, “”期待“,”“进入”,类似的表达旨在识别前瞻性陈述。这些前瞻性陈述受风险,不确定性和假设的影响。如果风险实现或假设证明不正确,实际结果可能与这些前瞻性陈述所暗示的结果产生重大差异。风险包括但不限于:(i)与我们成功整合Adaptive Insights运营或未能实现本收购或任何其他收购或交易的预期收益相关的风险; (ii)我们有能力实施我们对Adaptive Insights业务或任何其他被收购公司的计划,目标和其他期望; (iii)我们的安全措施中的违规行为,未经授权访问我们客户的数据或数据中心运营中断; (iv)我们有效管理增长的能力; (v)竞争因素,包括定价压力,行业整合,新竞争对手和新应用的进入,技术进步以及竞争对手的营销举措; (vi)开发企业云应用和服务市场; (vii)客户接受我们的应用程序和服务,包括机器学习和人工智能等基础技术; (viii)一般经济或市场条件的不利变化; (ix)与我们的国际业务相关的监管,经济和政治风险; (x)延迟或减少信息技术支出; (xi)销售变动,由于我们的订阅模式,可能不会立即反映在我们的结果中。有关可能影响工作日结果的风险的更多信息包含在我们向美国证券交易委员会(SEC)提交的文件中,包括我们在2019年4月30日结束的季度的10-Q表格以及我们可能向SEC提交的未来报告。不时,这可能会导致实际结果与预期不同。

本文档,我们的网站或其他当前不可用的新闻稿或公开声明中引用的任何未发布的服务,功能或功能可能会在工作日自行决定更改,并且可能无法按计划交付或根本不交付。购买Workday服务的客户应根据当前可用的服务,功能和功能做出购买决策。

©2019. Workday,Inc。保留所有权利。Workday和Workday徽标是Workday,Inc。的注册商标。所有其他品牌和产品名称是其各自所有者的商标或注册商标。

扫一扫 加微信

hrtechchina

扫一扫 加微信

hrtechchina

第二季度财报

第二季度财报

第二季度财报

第二季度财报

第二季度财报

第二季度财报

第二季度财报

第二季度财报

第二季度财报

第二季度财报

扫一扫 加微信

hrtechchina

扫一扫 加微信

hrtechchina