-

Form 8-K

Form 8-K

ADP公布2026财年第二季度业绩营收54亿美元,并正式发布新一代 ADP Assist AI Agents

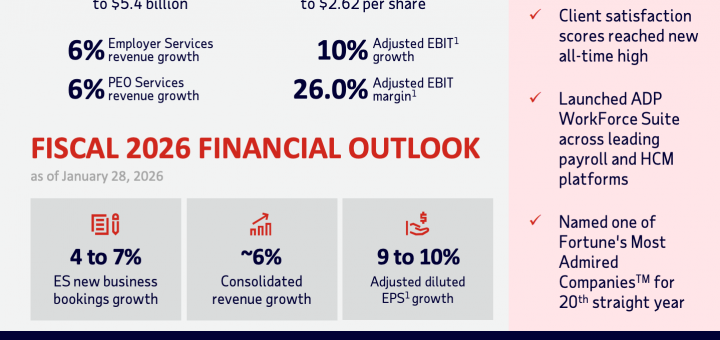

HRTech概述:刚刚ADP 公布 2026 财年 Q2 财报:收入 54 亿美元,同比增长 6%;调整后 EPS 2.62 美元,同比提升 11%;EBIT 利润率升至 26%。Employer Services 依然是核心增长引擎,HCM 与 Payroll 平台保持稳健扩张。PEO 业务收入增长但利润承压。客户资金利息继续放大利润优势。管理层上调全年指引,释放长期信心。今日收盘后盘价250.69美元,ADP市值1013.91亿美元,依旧排名全球HR服务上市公司市值第一。更多全球HR科技资讯,请关注 HRTech。

新泽西州罗斯兰(ROSELAND, N.J.),2026 年 1 月 28 日 — ADP(纳斯达克股票代码:ADP),全球领先的人力资源与薪酬解决方案提供商,今日公布其截至 2025 年 12 月 31 日的 2026 财年第二季度财务业绩,并宣布正式发布新一代 ADP Assist AI agents,将人工智能深度嵌入薪酬与人力资源的日常运营流程。

在 2026 财年第二季度,ADP 实现合并营收 54 亿美元,较去年同期增长 6%;按有机固定汇率口径计算,营收同比增长 5%。当季净利润为 11 亿美元,同比增长 10%;调整后净利润同为 11 亿美元,同比增长 10%。调整后 EBIT 达到 14 亿美元,同比增长 10%,调整后 EBIT 利润率提升至 26.0%,较去年同期提高 80 个基点。摊薄后每股收益(EPS)为 2.62 美元,同比增长 11%;调整后摊薄 EPS 同样为 2.62 美元,同比增长 11%。本季度公司实际及调整后有效税率均为 23.2%。

ADP 总裁兼首席执行官 Maria Black 表示,第二季度的稳健业绩反映了公司在核心业务执行力、平台规模以及持续创新方面的综合优势。她指出,随着企业对效率、合规与员工体验要求的不断提升,ADP 正通过将人工智能直接嵌入薪酬与人力资源工作流,帮助客户在不增加复杂度的前提下,提升运营质量与决策能力。

在本季度,ADP 正式推出新一代 ADP Assist AI agents。该智能代理体系并非传统意义上的问答机器人,而是构建于 ADP 覆盖 110 万家客户、140 个国家和地区、约 4,200 万名员工 的全球数据平台之上,并融合公司 超过 75 年的劳动力管理经验,具备在人工监督下“可思考、可规划、可执行”的能力,能够主动参与真实业务流程。

在实际应用中,ADP Assist 可自动识别薪酬差异(payroll variances)、提示缺失的税务识别信息(tax ID)、根据企业员工手册即时回答政策问题、通过自然语言生成可视化分析报表,甚至直接发起晋升等人才管理操作。这些能力显著减少了 HR 与薪酬团队在审计、合规检查、报表制作和事务性操作中的重复劳动。ADP 强调,其 AI 设计遵循“以人为中心(human-centric)”原则,AI 作为辅助工具而非替代角色,旨在帮助员工将时间投入更具创造性和战略价值的工作。

从业务板块来看,Employer Services 作为 ADP 的核心业务,在第二季度实现收入 36 亿美元,同比增长 6%(按有机固定汇率口径增长 5%),美国 Pays per Control 同比增长 1%,板块利润率同比提升 50 个基点。增长主要得益于稳定的新业务预订表现、较高的客户留存率,以及 Workforce Now Next Gen、ADP Lyric HCM 等平台解决方案的持续渗透。PEO Services 板块当季实现收入 18 亿美元,同比增长 6%;剔除零利润福利代收代付后收入同比增长 3%,平均在岗员工人数约 75.8 万人,同比增长 2%。受福利代收代付规模扩大及销售费用上升影响,该板块利润率同比下降 70 个基点。

在财务结构方面,客户资金利息收入继续为公司盈利提供重要支撑。第二季度客户资金利息收入为 3.09 亿美元,同比增长 13%;平均客户资金余额达到 376 亿美元,同比增长 6%;客户资金平均收益率提升至 3.3%。

基于第二季度的经营表现以及对宏观环境与利率水平的判断,ADP 更新了 2026 财年全年业绩指引。公司预计,本财年合并营收将实现 约 6% 的增长,调整后 EBIT 利润率预计提升 50 至 70 个基点,摊薄后每股收益及调整后摊薄每股收益预计同比增长 9% 至 10%。

ADP 表示,随着 ADP Assist 等智能代理能力逐步在核心薪酬与人力资源平台中落地,公司正加速从传统的薪酬与人力资源服务提供商,向“智能工作流平台”演进。这一战略升级不仅提升了客户运营效率,也进一步巩固了 ADP 在企业级 HR Tech 市场中的长期竞争壁垒。

-

Form 8-K

Form 8-K

Kelly Services 启动“毒丸计划”,应对92.2%的控股权突然被售,价值1.06亿美元

1月13日更新:针对此前报道,现补充最新披露的控股权交易细节,以便读者更全面理解事件发展与交易结构。

根据最新监管文件显示,Kelly Services 控股股东 Terence E. Adderley Revocable Trust K(信托)已与买方 Hunt Equity Opportunities, LLC 签署《Share Purchase Agreement》,拟出售其持有的全部 Class B 普通股。交易对价方面,基础考虑为 1.06 亿美元现金,买方还将根据未来公司表现支付额外对价条款(Earn-out):若 Kelly Services 在未来 48 个月内的市值达到或超过 12 亿美元,买方需再支付最高 约 1,519.97 万美元现金。市值计算采用连续 **30 个交易日的成交量加权平均价格(VWAP)**与流通股数共同计算确定。

————————

Kelly Services 宣布启动股东权利计划,俗称“毒丸计划”,应对控股股东出售 92.2% 投票权股份的交易。由于 B 类股票掌握全部投票权,这一出售可能带来控制权变化。董事会此举旨在争取时间评估交易与买方意图,也反映出招聘行业在资本并购中的治理挑战,值得 HR 与管理层关注。更多请关注 HR Tech,为你带来全球最新 HR 科技资讯。

美国密歇根州特洛伊,2026 年 1月12日—美国老牌人力资源服务公司 Kelly Services, Inc.(纳斯达克代码:KELYA、KELYB)宣布,其董事会已一致通过一项股东权利计划(Stockholder Rights Plan,俗称“毒丸计划”),以应对公司控股权可能发生变化的情形。

公司披露称,其控股股东 Terence E. Adderley Revocable Trust K(HRTech备注:Kelly Services的创始人养子的家族信托) 已于 1 月 9 日通知董事会,其已与一家私人买方签署具有约束力的协议,拟出售其持有的 92.2% 的 B 类普通股。B 类普通股是 Kelly Services 唯一拥有投票权的股份类别,因此该交易并非普通意义上的财务性减持,而可能导致公司控制权发生实质性转移。

在获悉上述交易安排后,Kelly Services 董事会于随后数日内多次召开会议,并于 1 月 11 日 一致批准设立股东权利计划。公司表示,该计划旨在为董事会争取必要时间,以充分了解并评估交易条款、潜在买方的相关安排,以及交易可能对公司、全体股东及长期业务发展带来的影响。

根据该计划,Kelly Services 将以股息形式,向在 2026 年 1 月 11 日美东时间下午 5 点 15 分登记在册的 A 类和 B 类普通股股东配发认股权。相关权利在初期不可行使,并将与公司普通股一同交易。该计划设定的触发条件为:未经董事会批准的任何个人或团体,实益持有公司 75% 或以上的 B 类普通股。

公司强调,目前股东权利计划尚未被触发,董事会亦未对交易本身表态反对。董事会在 1 月 11 日会议后,已就该计划与控股信托及潜在买方展开沟通,并表示相关对话预计将持续。

在美国公司治理实践中,当上市公司面临潜在的控制权变更时,董事会通常需要采取程序性治理措施,以履行其对公司及全体股东的受托责任。股东权利计划正是此类情境下的常见工具,其核心作用在于防止控制权在未经充分评估的情况下被“既成事实化”,而非自动否定交易的可能性。

Kelly Services 的股权与治理结构具有鲜明的历史背景。公司由 William Russell Kelly 于 1946 年创立,被广泛认为是现代临时用工与人才派遣行业的开创者之一。其后,William Kelly 的养子 Terence E. Adderley 于上世纪 50 年代加入公司,并在随后数十年中历任总裁、首席执行官及董事长,主导了公司上市、全球扩张及向专业化人力资源解决方案的转型。

Terence E. Adderley 去世后,其所持有的 B 类投票权股份通过信托结构得以集中并延续,这一安排在数十年间为 Kelly Services 提供了高度稳定的治理结构。此次信托拟整体出售其所持投票权股份,也被市场视为公司成立近 80 年来最重要的控制权变动节点之一。

目前,该出售交易尚未完成交割。Kelly Services 现任董事会仍是公司的合法治理主体,相关控制权安排及后续步骤仍有待进一步披露。公司表示,关于股东权利计划的更多细节,将在随后提交给美国证券交易委员会的 Form 8-K 文件中予以说明。

Kelly Services 2024 年营收约 43 亿美元,业务涵盖专业招聘、外包及咨询服务等多个领域。

1月13日更新:

补充更新|最新交易动态与金额对价说明

针对此前报道,现补充最新披露的控股权交易细节,以便读者更全面理解事件发展与交易结构。

根据最新监管文件显示,Kelly Services 控股股东 Terence E. Adderley Revocable Trust K(信托)已与买方 Hunt Equity Opportunities, LLC 签署《Share Purchase Agreement》,拟出售其持有的全部 Class B 普通股。这些 Class B 股份共 3,039,940 股,占所有 B 类投票权股份的 92.2%。因 Kelly Services 的 B 类普通股是公司唯一拥有投票权的股份类别**,该出售协议实质上涉及公司控制权可能的转移。

交易对价方面,基础考虑为 1.06 亿美元现金,买方还将根据未来公司表现支付额外对价条款(Earn-out):若 Kelly Services 在未来 48 个月内的市值达到或超过 12 亿美元,买方需再支付最高 约 1,519.97 万美元现金。市值计算采用连续 **30 个交易日的成交量加权平均价格(VWAP)**与流通股数共同计算确定。

在上述出售协议签署后不久,Kelly Services 董事会于 2026 年 1 月 11 日一致批准了股东权利计划(stockholder rights plan,俗称“毒丸计划”)。公司在对外公告中指出,该计划旨在为董事会争取充足时间来评估交易条款、潜在买方背景,以及交易对所有股东可能产生的影响,并确保在控制权变动的程序安排中充分履行董事会的受托责任。毒丸计划尚未触发,相关沟通仍在公司、信托与买方之间持续进行。

值得注意,协议中包含的交割条件规定了在签署至交割之间,Kelly Services 不得采用类似股东权利计划的安排。这意味着毒丸计划的设立已成为三方尚需协调的核心治理议题之一。

此外,Kelly Services 已于 2025 年 9 月完成了新任首席执行官与总裁 Chris Layden 的管理层继任安排,而前任 CEO Peter Quigley 将以战略顾问身份协助业务过渡,并保留董事会席位至 2026 年年度股东大会。这一管理层变动早于控股权交易披露,与本次交易在法律与治理层面上相互独立。

Kelly Services 成立于 1946 年,是全球人力资源服务行业的重要参与者之一。公司 2024 年营收约 43 亿美元,在美国人力资源服务领域规模位列前列。控股权交易与董事会治理安排的最新进展仍待后续监管文件与董事会进一步披露。

-

Form 8-K

Form 8-K

优蓝国际宣布与SPAC公司Distoken合并实现上市目标,预计2024年底登陆纳斯达克上市,代码为YOUL

优蓝国际控股有限公司(Youlife International Holdings Inc.)宣布与Distoken Acquisition Corporation签订最终业务合并协议,将通过合并实现美国上市。根据协议,优蓝国际和Distoken将分别与新成立的优蓝集团(Youlife Group Inc.)的子公司合并。合并完成后,优蓝集团将成为两家公司的母公司,并将在纳斯达克证券交易所上市,股票代码为YOUL。

(图片为AI生成,仅为参考,非真实信息和内容)

上海,2024年5月20日——优蓝国际控股有限公司(Youlife International Holdings Inc.)宣布,与公开交易的特殊目的收购公司(SPAC)Distoken Acquisition Corporation签订了最终的业务合并协议。这次合并将使优蓝国际在美国上市,为其未来的发展开辟新的前景。

合并详情

根据协议,优蓝国际和Distoken将分别与新成立的优蓝集团(Youlife Group Inc.)的子公司合并,优蓝集团是一家注册在开曼群岛的公司。合并完成后,优蓝集团将成为两家公司的母公司,并将在纳斯达克证券交易所上市,股票代码为YOUL。

上市流程与时间框架

从签署合并协议到最终完成上市,通常需要6到12个月的时间。当前预计如果一切顺利,合并后的公司最快将在2024年11月20日左右完成上市。在此期间,优蓝国际和Distoken需要进行尽职调查,准备并提交必要的文件给美国证券交易委员会(SEC),等待监管审查和批准。

合并的重要性

优蓝国际的首席执行官王云雷表示:“我们非常高兴能够与Distoken达成最终的业务合并协议。我们相信,此次合并将为公司的全球化、平台化和AI智能转型战略提供坚实的资金保障,并加速我们在大中华区及海外的快速扩张。”

Distoken的首席执行官Jian Zhang对优蓝国际的管理团队和商业模式充满信心,他表示:“我们期待此次业务合并的顺利完成,并相信这将为优蓝国际提供战略和资源支持,助力其全球市场的业务增长。”

通过此次业务合并,一方面,Distoken将为Youlife的发展提供战略和资源支持,助力Youlife在全球市场的业务增长,进一步巩固和加强Youlife在蓝领人才服务领域的领先地位;另一方面,凭借不断壮大的蓝领人才服务生态、海外新兴市场的战略布局、AI智能化转型和差异化竞争优势,Youlife认为其拟赴美上市,除了为蓝领人才打造资本平台外,它的发展并受到国际资本市场投资者的关注,将进一步推动Youlife的增长战略,致力于成为全球蓝领人才首选的终身服务平台。

投资者的影响

目前,Distoken Acquisition Corporation(SPAC)已经在纳斯达克上市,并且拥有自己的股票代码DIST。在合并完成之前,投资者可以继续交易Distoken的股票。合并完成后,现有的DIST股票将自动转换为新公司的股票,股票代码为YOUL,投资者无需手动操作。更多信息,HRTechChina会第一时间为你介绍,同时也提前祝贺YOUL上市顺利。

关于优蓝国际

优蓝国际是中国领先的蓝领终身服务平台,服务包括职业教育、招聘、员工管理和市场服务,旨在帮助蓝领工人提升职业技能,连接求职者和雇主,并为企业提供定制的人力资源解决方案。此次在美国上市,优蓝国际不仅能为其发展创造资本平台,并获得国际资本市场投资者的关注,还将进一步推动公司的成长战略,促进其在海外新兴市场的战略布局和AI智能转型。

关于此次业务合并的更多信息,包括合并协议的副本,将在Distoken向美国证券交易委员会(SEC)提交的8-K表格中提供,随后优蓝集团也将向SEC提交F-4注册声明。

优蓝国际的此次举措标志着其全球化战略的重要一步,未来优蓝国际将继续致力于为蓝领人才提供全面优质的服务,推动行业的发展与创新。

关于 Distoken Acquisition Corporation 公司

Distoken 是一家于2020 年 7 月 1 日注册为开曼群岛豁免公司的空白支票公司,其目的是与一个或多个企业进行合并、股份交换、资产收购、股份购买、资本重组、重组或其他类似的业务合并。实体。

顾问

欧华律师事务所、天元律师事务所和海问律师事务所担任Youlife的法律顾问。 Ellenoff Grossman & Schole LLP、竞天公诚律师事务所和方达律师事务所担任 Distoken 的法律顾问。

特殊目的收购公司的相关知识:

特殊目的收购公司(Special Purpose Acquisition Company,简称SPAC)是一种为了筹集资金并寻找目标公司进行合并或收购而设立的空壳公司。SPAC的运作方式可以简单地概括为以下几个步骤:

1. 设立和公开募资

SPAC的发起人(通常是经验丰富的投资者或企业家)会成立一个空壳公司,通过首次公开募股(IPO)向公众投资者筹集资金。这些资金会存放在一个受信托账户中,直到找到合适的收购目标。

2. 寻找目标公司

SPAC在上市后,会有一段时间(通常为18至24个月)来寻找和评估合适的收购目标。目标公司一般是有潜力但尚未上市的企业。

3. 达成合并协议

一旦SPAC找到合适的目标公司,双方会签订一份合并或收购协议。这个过程包括尽职调查、协商交易条款,并最终达成正式的业务合并协议。

4. 股东投票和监管批准

合并协议达成后,SPAC需要获得其股东和相关监管机构的批准。股东有权投票决定是否同意这次合并,并且如果不满意,可以选择赎回其股份,收回最初投资的资金。

5. 完成合并

获得必要的批准后,合并交易会正式完成,目标公司通过SPAC实现上市。合并完成后,SPAC会解散,其资金和业务将并入目标公司,目标公司通常会更名并成为上市公司。

6. 公告和上市

合并完成后,新公司会在证券交易所挂牌交易,原SPAC的投资者将持有新公司的股票,目标公司通过SPAC完成了快速上市的过程。

优点

快速上市:相比传统的IPO流程,通过SPAC合并上市可以更快完成。

确定性强:目标公司可以提前锁定估值和交易条款,减少市场波动带来的不确定性。

资金保障:SPAC上市时募集的资金存放在信托账户中,确保了收购资金的可用性。

缺点

赎回风险:如果股东不满意合并交易,可能会选择赎回股份,导致可用资金减少。

估值挑战:由于目标公司是通过协商确定估值,可能面临高估或低估的风险。

监管复杂:尽管SPAC流程较快,但仍需满足严格的监管要求和股东审批。

总体来说,SPAC为有潜力的私营公司提供了一条较为快速和灵活的上市路径,但也伴随着一定的风险和挑战。

扫一扫 加微信

hrtechchina

扫一扫 加微信

hrtechchina

Form 8-K

Form 8-K

Form 8-K

Form 8-K

Form 8-K

Form 8-K

扫一扫 加微信

hrtechchina

扫一扫 加微信

hrtechchina